芯导科技拟4亿元收购功率半导体企业

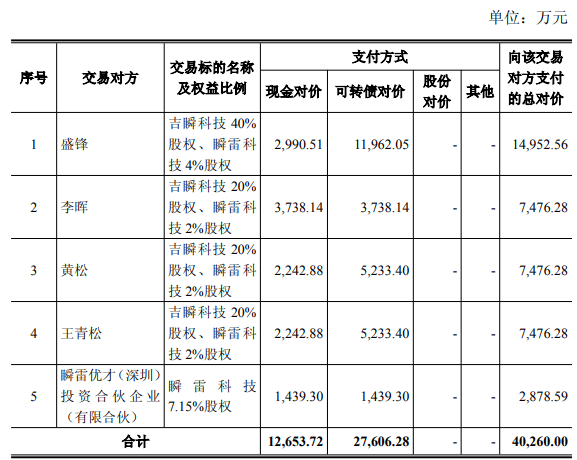

【大河财立方消息】8月3日,上海芯导电子科技股份有限公司(简称芯导科技)公告称,公司拟向盛锋、李晖、黄松、王青松、瞬雷优才发行可转换公司债券及支付现金,购买上海吉瞬科技有限公司(简称吉瞬科技)100%股权、上海瞬雷科技有限公司(简称瞬雷科技)17.15%的股权,从而直接及间接持有瞬雷科技100%股权,实现对瞬雷科技的100%控制,交易价格暂定为4.03亿元,本次交易预计构成重大资产重组。

同时,芯导科技向不超过35名特定投资者发行股份募集配套资金。本次配套募集资金金额不超过5000万元,不超过本次交易标的资产交易价格的100%,且发行股份数量不超过本次交易前上市公司总股本的30%。本次募集配套资金拟用于支付本次交易的部分现金对价、中介机构费用等。

瞬雷科技主要从事功率器件的研发、生产和销售;吉瞬科技直接持有瞬雷科技82.85%的股权,仅为瞬雷科技持股主体。标的公司吉瞬科技、瞬雷科技与上市公司同属于功率半导体企业,深耕功率器件多年,能够提供全系列的电路保护方案。

芯导科技称,双方在业务上具有较高的协同性,双方优势产品线(车规级功率半导体产品和工业级功率半导体产品等,涵盖TVS、ESD保护器件、MOSFET、肖特基二极管等)可实现深度互补,共同构建覆盖更广泛应用场景、技术规格更齐全的综合功率半导体解决方案平台。同时,通过研发资源整合与核心技术共享,双方有望在器件设计、工艺优化及封装技术等方面产生协同效应,加速技术创新迭代,共同提升在功率半导体领域的技术壁垒与核心竞争力。

通过本次交易,芯导科技可以借助标的公司的优质客户资源进入到汽车电子、安防仪表、民爆化工、工业等多个领域,标的公司也可以借助上市公司的市场渠道及客户资源,巩固和强化其在工业等领域的布局,同时扩大消费电子领域的市场占有率;在供应链管控方面,借助上市公司多年来的高质量供应链管控经验以及标的公司的生产能力,有利于双方产品质量、生产效率与成本效益的提升。同时,标的公司拥有自建的晶圆和封测生产线,有助于上市公司加强供应链管理控制能力,提升产品产能和供应品质,有利于上市公司整体战略布局和实施,同时扩大整体销售规模,增强市场竞争力。

芯导科技表示,本次交易完成后,上市公司的总资产、营业收入等将进一步增长,持续经营能力进一步增强。

责编:陶纪燕 | 审核:李震 | 监审:古筝